新闻中心

2023年中国土壤修复行业市场需求现状分析 工程建设项目总投资规模超过120亿元

原标题:2023年中国土壤修复行业市场需求现状分析 工程建设项目总投资规模超过120亿元

目前全国土壤环境状况总体不容乐观,部分地区土壤污染较重,耕地土壤环境质量堪忧,工矿业废弃地土壤环境问题突出。从污染分布情况去看,南方土壤污染重于北方,长江三角洲、珠江三角洲、东北老工业基地等部分区域土壤污染问题较为突出,西南、中南地区土壤重金属超标范围较大,镉、汞、砷、铅4种无机污染物含量分布呈现从西北到东南、从东北到西南方向逐渐升高的态势。

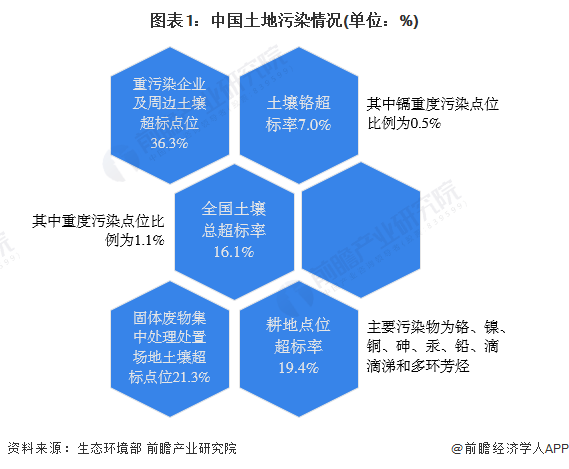

生态环境部和国土资源部2014年公布的《全国土壤污染状况调查公报》显示,全国土壤总超标率16.1%,耕地点位超标率19.4%,土壤镉超标率7.0%,重污染企业及周边土壤超标点位36.3%,固态废料集中处理处置场地土壤超标点位21.3%。根据披露出的一系列数字来看,我国部分地区土壤污染较重,耕地土壤环境质量堪忧,工矿业废弃地土壤环境问题突出。

2022年02月16日,国务院发布了《关于开展第三次全国土壤普查的通知》,宣告时隔40年,中国将启动新一轮的土壤普查。调查的准备工作和试点目前已经展开,全部工作将在2025年下半年完成。

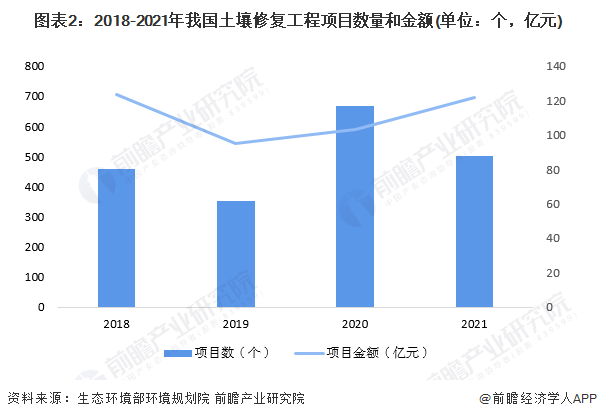

从项目数量来看,在政策导向、场地再开发利用需求和环保意识增强影响下,土壤修复工程行业受到持续关注,全国修复工程建设项目数量总体平稳,呈小范围波动,2021年度全国启动的污染修复工程建设项目数量较2020年同比降低24.7%。

从投资金额来看,近四年全国修复工程市场总投资规模逐渐稳定在100亿元上下。2021年度启动的修复工程总投资金额较2020年同比增长18%,达121.56亿元;2021年全国钢铁行业遗留场地修复工程建设项目共启动15个,主要在重庆、杭州、安徽等地,项目合同额总计达30亿,占全国修复工程金额的25%。

2021年启动的建设用地修复工程类项目的数量最多,占全年工程建设项目数量的50.7%,其次为农用地修复治理项目,占比为17.5%。从项目金额上来看,金额最高的为建设用地的风险管控与修复类项目,其合同金额占比为70.8%,远超过别的类型的修复工程建设项目合同金额。农用地类型项目数量虽然排第二,但合同金额的占比仅占2.8%。填埋场治理工程建设项目金额与矿山土壤/废渣场地金额占比均约为8%左右,但填埋场治理工程建设项目数量较少,单个项目平均金额比矿山/废渣场地修复项目金额高。

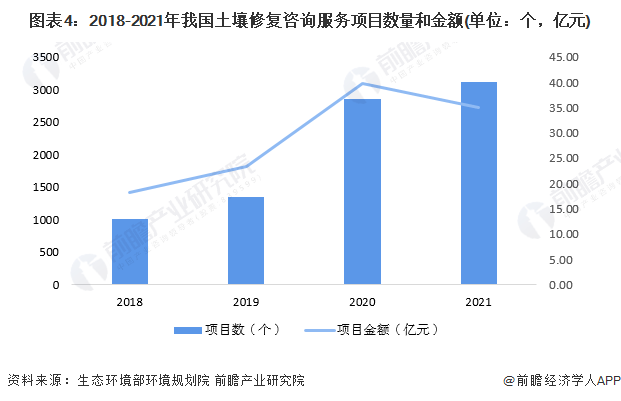

咨询服务类项目受国家政策影响很明显,“十三五”无论是项目数量还是项目金额上都呈现逐年增加趋势,尤其是作为“十三五”收官之年的2020年,项目金额接近了40亿元。2021年是“十四五”开局之年,在国家有关政策的驱动下,项目数量较2020年增加了9.46%,首次突破3000个,且达到了3123个。但分析每个项目的平均单价发现,每年的平均单价在不断下降。与2018年相比,2021年咨询服务类项目数量较2018年增加了2.1倍,但平均每个项目的单价从2018年最高的180.2万元/个降低到2021年的113万元/个,反映出当前土壤环境修复咨询服务行业的利润空间越来越小。

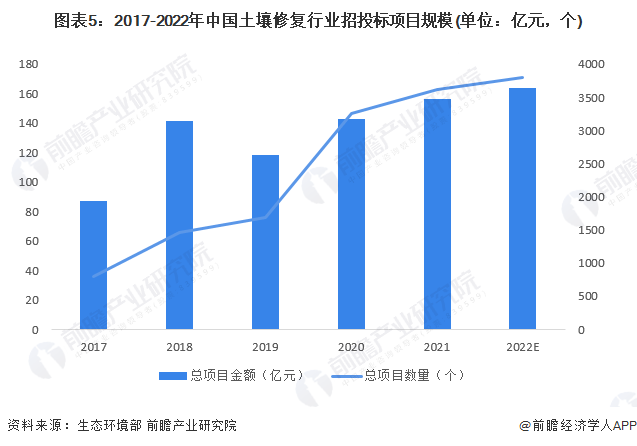

2021年全国开展公开招投标的土壤治理修复项目共计3626个,项目总金额约为156.6亿元,覆盖全国除港澳台以外的31个省(区、市)。其中咨询服务类项目3123个,占全国项目数量的86%,项目金额35亿元,占全国项目金额的22%;修复工程类项目数量503个,占全国项目数量的14%,项目金额121.6亿元,占全国项目总金额的78%。据前瞻初步统计,2022年,全国土壤修复市场项目数量与上年相近,小幅上升5个百分点至3800个,项目金额达164亿元左右。

更多本行业研究分析详见前瞻产业研究院《中国土壤修复行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业规划、园区规划、产业招商、产业图谱、产业链咨询、技术咨询、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。返回搜狐,查看更加多

下一篇:土壤污染修复项目