傲根泥客

预见2023:2023年中国土壤修复行业市场现状、竞争格局及发展的新趋势分析 未来项目总金额将超过0亿元

中国土壤修复国家专项资金;中国土壤修复项目数量和金额;中国各省市土壤修复项目金额

土壤修复是指利用物理、化学和生物的方法转移、吸收、降解和转化土壤中的污染物,使其浓度降低到可接受水平,或将有毒有害的污染物转化为无害的物质。

土壤修复产业链的上游(修复用剂、设备供应商等)主要为设备、修复药剂等提供支持和服务;中游业务主要可以分为咨询类(污染状况调查评估与风险评估、方案设计等)和工程类(土壤与地下水风险管控/修复工程),以及后期评估、维护等工作;下游主要是具有土壤修复需求的主体,包括政府部门、工矿/房地产企业、污染场地所有者、环保单位等。

目前国内从事土壤修复的企业越来越多,由于预期土壤修复市场规模巨大,各行各业都开始往这方面发展。从产业链角度看,上游专注土壤设备研发的企业有新地标、科盛科技等;检测设备制造厂商有实朴检测、富邦股份等。在中游环节,我国土壤修复行业既有综合性企业,如建工修复、森特股份等企业产业链布局完善;也有专注于修复咨询、技术支撑、调查评估、修复工程、第三方检测等具体领域的企业,如中节能大地、京蓝科技、高能环境等。后期土壤修复工程监测和验收工作主要由各地方环保局开展。

自20世纪50年代以来,中国工业化和现代化进程快速发展,但由于没有及时重视污染物排放的监管和治理,相应环境监管与保护措施缺失,导致各地普遍出现土壤污染问题,尤以率先发展工业实现经济腾飞的发达地区较为突出。加之土壤污染具有隐蔽性、滞后性和累积性等特点,我国政府和公众直到本世纪初才开始关注土壤污染问题。

相较国外,国内土壤及地下水修复行业相对国外而言起步较晚,大致划分为三个阶段孕育期、成长期、稳定期,我国土壤及地下水修复行业目前处于成长期。

中国土壤修复市场供给概况:中国土壤修复行业建设用地从业单位超7500家

政策的持续加码和需求的稳定增长吸引了众多企业布局环境产业,土壤修复行业企业数量较多。2021年6月,生态环境部发布了《建设用地土壤污染风险管控和修复从业单位和个人执业情况信用记录管理办法(试行)》,并开始启用“建设用地土壤污染风险管控和修复从业单位和个人执业情况信用记录系统”。截至2023年2月15日,全国土壤信息平台,建设用地土壤污染风险管控和修复从业单位和个人执业情况信用记录系统共收录7503家从业单位信息。

从我国环保预算来看,2016年中央财政新增了土壤污染防治专项预算项目,2015年前该项目称作“重金属污染防治”。2016年该项目预算数为90.89亿元,较2015年增长了145.6%,如加上以前年度结转资金6亿元,预算数为96.89亿元,接近翻三倍。2017年,土壤污染防治专项资金数为112亿元,比2016年执行数90.89亿元增加21.11亿元,增长了23.2%。2017年该专项资金执行率达100%。土壤污染防治专项资金数为112亿元,比2016年执行数90.89亿元增加21.11亿元,增长了23.2%。

近两年,土壤污染防治专项资金有所减少,2021年资金预算为44亿元,较2020年增长10%。2022年资金预算与2021年持平,为44亿元。2022年10月,财政部提前下达2023年土壤污染防治资金预算,总计30.8亿元,其中重点任务金额15.4亿元。

2023年我国土壤污染防治重点区域在湖南、广西、云南等地,其中财政部对于湖南的土壤污染防治资金预算更是遥遥领先,共计6.9亿元,占总资金预算的比重达到22.39%。湖南省地貌类型多样,有色金属的品种和储量都非常可观,受历年来不完善的开采和管理技术的影响,导致土壤的重金属污染问题十分突出,因而财政部着重加大对湖南省土壤污染的防治。其次是广西和云南,土壤污染防治资金预算分别为2.42亿元、2.2亿元,占比为7.85%、7.12%。

从项目数量来看,在政策导向、场地再开发利用需求和环保意识增强影响下,土壤修复工程行业受到持续关注,全国修复工程项目数量总体平稳,呈小范围波动,2021年度全国启动的污染修复工程项目数量较2020年同比降低24.7%。

从投资金额来看,近四年全国修复工程市场总投资规模逐渐稳定在100亿元上下。2021年度启动的修复工程总投资金额较2020年同比增长18%,2021年全国钢铁行业遗留场地修复工程项目共启动15个,主要在重庆、杭州、安徽等地,项目合同额总计达30亿,占全国修复工程金额的25%。

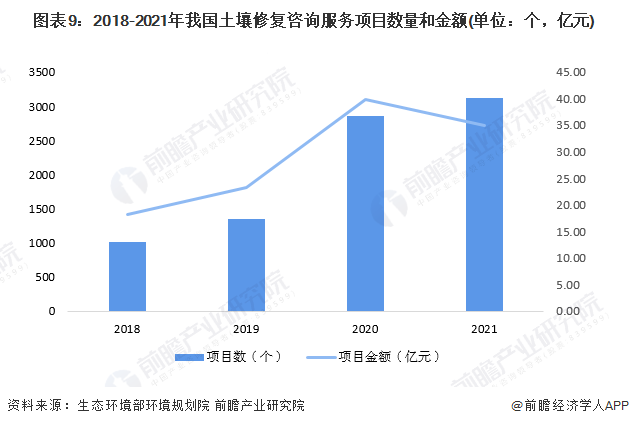

咨询服务类项目受国家政策影响很明显,“十三五”无论是项目数量还是项目金额上都呈现逐年增加趋势,尤其是作为“十三五”收官之年的2020年,项目金额接近了40亿元。2021年是“十四五”开局之年,在国家相关政策的驱动下,项目数量较2020年增加了9.46%,首次突破3000个,且达到了3123个。但分析每个项目的平均单价发现,每年的平均单价在不断下降。与2018年相比,2021年咨询服务类项目数量较2018年增加了2.1倍,但平均每个项目的单价从2018年最高的180.2万元/个降低到2021年的113万元/个,反映出当前土壤环境修复咨询服务行业的利润空间越来越小。

中国土壤修复行业企业竞争格局:市场聚集度明显

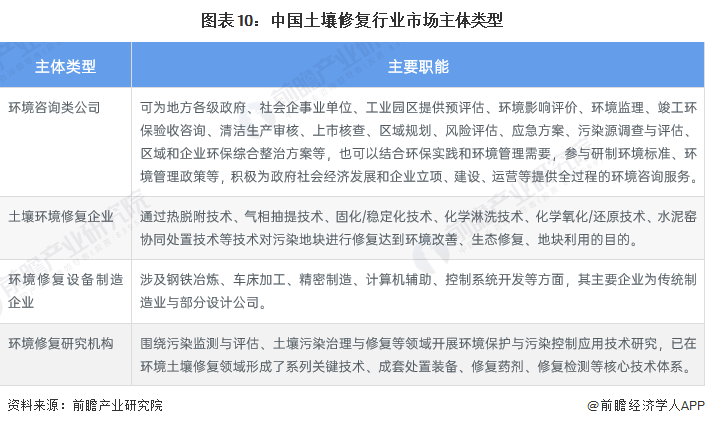

土壤修复产业的主体主要包括了环境咨询服务类公司、环境修复类公司、修复设备类公司、修复药剂类公司、环境监测类公司以及环境修复研究院等主要6类企事业单位。其中环境修复企业在资金、企业规模、企业数量方面成为土壤修复产业引领者。

中国土壤修复项目主要通过招投标方式确定承建方,而中国土壤修复企业数量较多,中小型企业占比较大,企业发展和技术能力相对落后,在项目竞争上与实力规模较大的龙头企业相比,缺乏竞争优势。

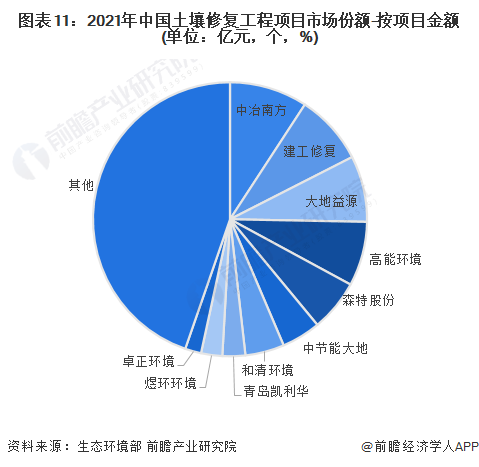

据生态环境部环境规划院统计数据,2021年全国启动的503个修复工程项目由379家单位承担,但中标项目金额排名前10位的修复工程从业机构市场份额总和占全国总金额的半壁江山。这反映出我国土壤修复行业从业单位较多,但市场集聚度较为明显。中冶南方都市环保工程技术股份有限公司、北京建工环境修复股份有限公司、江苏大地益源环境修复有限公司、北京高能时代环境技术股份有限公司、森特士兴集团股份有限公司、中节能大地(杭州)环境修复有限公司、湖南省和清环境科技有限公司等7家公司承接的修复工程金额均在5亿元以上,共占据48%的市场份额,是我国土壤修复工程中的重点从业单位。

全国已在建设用地土壤污染风险管控和修复从业单位和个人执业情况信用记录系统注册的7503家从业单位中,分布在山东、广东、江苏级河北等地区土壤修复企业数量较多,其中,山东省已在系统注册土壤修复企业数量达711家,广东和江苏均超过600家。

2021年国共有31个省(区、市)启动土壤和地下水修复产业项目。从项目金额来看,2021年重庆市公开招投标的项目金额最高,高达24.93亿元,排在前2-5名的江苏、浙江、广东、山东等省的项目金额在11.8亿-17.26亿元之间。

我国土壤污染修复市场需求巨大,但根据我国“预防为主、保护优先、分类管理、风险管控”的土壤污染防治思路,这是从保障农产品安全以及人居环境安全出发,结合实际精准施策。据此判断,即便在摸清土壤底数后,需求是以一种较理性甚至保守的节奏分阶段、分情况、分地区地释放。

因此,从中国过去几年土壤修复工程项目数量来看,虽然每年数量变动较大,但保持在300-600个左右区间内波动;项目数量的增长主要来自咨询类项目数量增加。未来,预计土壤修复工程项目依然保持分情况、分地区开展建设的稳定发展,而咨询类项目,因囊括技术服务、工程监理、效果评估、勘察设计等服务,随着行业向成熟阶段迈进的过程,继续保持高速增长。

前瞻保守预计,2023年,中国土壤修复项目数量达4050个,项目总金额为168亿元;至2028年土壤修复项目5360个,项目总金额为210亿元,复合增长率在5%左右。

未来,中国土壤修复行业的发展将呈现完善法规体系、土壤修复系统性程度提高以及适应环境友好型发展趋势。

更多本行业研究分析详见前瞻产业研究院《中国土壤修复行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业规划、园区规划、产业招商、产业图谱、产业链咨询、技术咨询、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

本报告前瞻性、适时性地对土壤修复行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来土壤修复行业发展轨迹及实践经验,对土壤修复行业未来...

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

预见2024:2024年中国手术机器人行业市场规模、竞争格局及发展前景预测

重磅!2024年中国及31省市人工智能行业政策汇总、解读及发展目标分析

重磅!2023年中国及31省市低空经济行业政策汇总、解读及发展目标分析

重磅!2024年中国及31省市燃料电池行业政策汇总、解读及发展目标分析

预见2024:2024年中国免疫抑制剂行业市场规模、竞争格局及发展前景预测

预见2024:2024年中国危废处理行业市场规模、竞争格局及发展前景预测

重磅!2023年中国及31省市农产品冷链物流行业政策汇总、解读及发展目标分析

重磅!2023年中国及31省市数字经济行业政策汇总、解读及发展目标分析

预见2024:2024年中国麻醉用药行业市场现状、竞争格局及发展趋势变化分析