新闻中心

【最全】2023年中国土壤修复行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)

土壤修复上市公司基础信息;土壤修复上市公司业务布局;土壤修复上市公司业绩表现

土壤修复产业的主体最重要的包含了环境咨询服务类公司、环境修复类公司、修复设备类公司、修复药剂类公司、环境监测类公司以及环境修复研究院等主要6类企业单位。我国土壤修复行业已进入快速成长期,随着行业发展,一批优秀的上市企业也逐渐涌现。具体包括:

从上市企业的区域分布来看,北京、广东和浙江地区土壤修复企业上市进程较快,因此上市公司分布密度较高,如北京地区有土壤修复行业有突出贡献的公司建工修复、高能环境等企业;广东地区提供土壤检测服务的上市企业较多,有广电计量、华测检测等。此外,广西、湖南、湖北等地也培育出了一些土壤修复上市企业。

从成立时间看,土壤修复行业上市公司整体注册时间较早,多在二十一世纪初就已成立;注册资本方面,土壤修复项目通常使用招投标的方式来进行竞争,企业需具备能够承包整个工程建设项目的能力才能稳住竞争地位,因此对企业的资金水平有较高要求,土壤修复上市企业注册资本均达亿元级别。

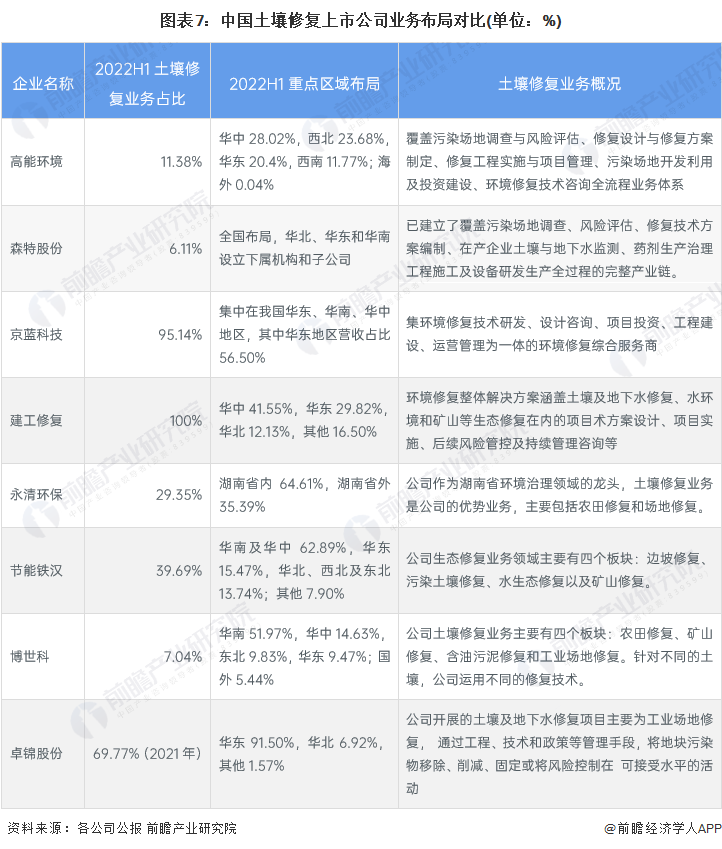

上市公司是土壤修复行业内发展较为成熟的一批企业,在业务布局方面,大多数企业已形成从污染地调查评估、修复工程、项目管理等全链条的业务能力。从企业业务布局来看,京蓝科技、建工修复和卓锦股份等企业土壤修复业务占比较高,超过60%,而高能环境在固废处理领域、森特股份在金属围护系统领域的布局更广,因此土壤修复业务占比比较小。区域布局方面,大部分企业均在国内开展业务,且土壤修复行业具有一定的地域特征,如永清环保作为湖南省环境治理龙头企业,湖南省内业务营收占比超过60%。

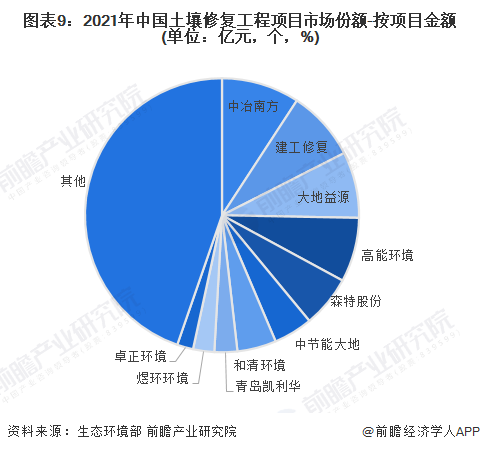

据生态环境部规划研究院的统计,2021年中国土壤修复工程建设项目金额超过1个亿的有28个,总金额55.3亿,占全国修复项目总额的45.5%。全国钢铁行业遗留场地修复工程建设项目金额超过5000万的有14个修复项目,最重要的包含重钢(重庆)、杭钢(杭钢)与原马钢(合肥)等重点钢铁厂遗留场地修复工程,总金额30.5亿,占全国修复项目总额的25%。土壤修复上市企业也是承建这类重点修复项目的主要主体,如森特股份中标重钢、杭钢两地的三个重要项目,金额合计达6.75亿元。

据生态环境部环境规划院统计数据,2021年北京建工环境修复股份有限公司、江苏大地益源环境修复有限公司、北京高能时代环境技术股份有限公司、森特士兴集团股份有限公司、中节能大地(杭州)环境修复有限公司等7家公司承接的修复工程金额均在5亿元以上,共占据48%的市场占有率,是我国土壤修复工程中的重点从业单位。能够准确的看出,建工修复、高能环境、森特股份等企业具有较强的市场竞争力。

从土壤修复行业上市公司最新动态来看,各企业科学技术创新热度不减,如中节能天寒山区工程创面生态修复关键技术;此外,企业也在积极拓展业务布局,中标了多个土壤修复项目,如建工修复中标江门土壤修复项目,巩固加深企业在大湾区的布局。

更多本行业研究分析详见前瞻产业研究院《中国土壤修复行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据产业研究报告产业规划园区规划产业招商产业图谱智慧招商系统IPO募投可研IPO业务与技术撰写IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

本报告前瞻性、适时性地对土壤修复行业的发展背景、供需情况、市场规模、竞争格局等行业现在的状况进行分析,并结合多年来土壤修复行业发展轨迹及实践经验,对土壤修复行业未来...

在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章的主要内容,需要获取前瞻产业研究院的正规授权。如有IPO业务合作需求请直接联系前瞻产业研究院IPO团队,联系方式:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

【最全】2023年中国水务行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)

【最全】2022年兽药行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)

【全网最全】2023年中国花卉行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)

【全网最全】2023年PET行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)

【全网最全】2023年中国游戏直播行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)

【最全】2023年中国短视频行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)

上一篇:土壤修复上市公司