新闻中心

拥抱绿色未来!探索土壤修复产业的新契机!

2022年12月,中央经济工作会议提到要推动经济社会持续健康发展绿色转型,协同推进降碳、减污、扩绿、增长,建设美丽中国。土壤修复是我国土壤污染防治目标实现和环境管理的重要支撑,当前主要有由于我国的“先污染、后治理”模式,大部分被污染土地的责任主体已灭失或不明确,,却因较低项目收益,以及财政资金统筹周期等原因,相较于工业场地治理进展缓慢,整体资金缺口达到数万亿。除实施基金制度体系、责任险试点、生态环境损害赔偿等实践外,近期国家也逐渐加大对社会资本参与土壤修复业务的促进力度。2021年年底,国务院办公厅印发《关于鼓励和支持社会资本参与生态保护修复的意见》(〔2021〕40号,以下简称“40号文”),有效激发了社会资本的参与动力,也激活了土壤修复这一池春水。为了贯彻落实40号文,据不完全统计,已有山东、广东、江苏、山西等20多个省市自治区发布相关措施进行响应,通过投资补助、运营补贴、资本金注入、政策激励、财税等方式支持各类参与主体获得合理回报,引导社会资本选择以资源导向(ROD)或环境导向(EOD)为主要模式开展生态保护修复,将生态修复与土地利用、资源化利用、自然资源特许经营权等相结合,推进实际修复需求向市场需求转化。可以预测,虽然土壤修复虽然起步慢于水务、固废、大气三大传统环保板块,但

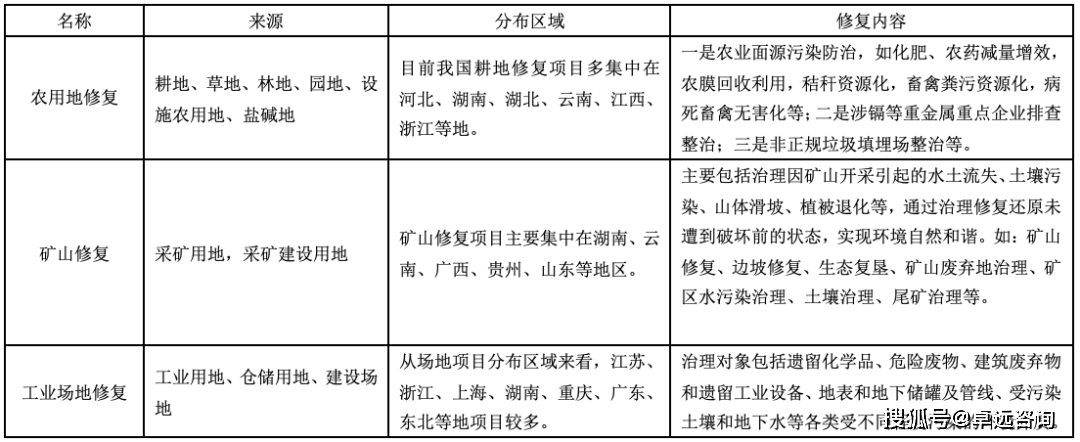

土壤修复是指利用物理、化学、生物等技术方法,转移、吸收、化解土壤中的重金属、塑料、化学等污染物质,使土壤中的污染物降低到可接受的浓度,或使其回到正常状态功能。根据土地类型,目前土壤修复领域细分主要有工业场地修复、农业用地修复和矿山修复,现阶段土壤修复集中在工业场地修复和部分农用地修复,修复的支付主体仍以地方政府为主,但随着“修复+土地出让” 1、“修复+土地流转”2 的新模式出现使得支付主体意愿充足,且后期的土地出让或指标交易有力保障了土壤修复的资金需求。

备注:分类有主要参考国土资源部组织修订的国家标准《土地利用现状分类》(GB/T 21010-2017)、《全国土壤污染状况调查公告》。等。

1《自然资源部关于探索利用市场化方式推进矿山生态修复的意见》:历史遗留矿山废弃国有建设用地修复后拟改为经营性建设用地的,可将矿山生态修复方案、土地出让方案一并通过公开竞争方式确定同一修复主体和土地使用权人,并分别签订生态修复协议与土地出让合同。

2《甘肃省自然资源厅关于鼓励和引导社会资本参与国土空间生态修复的指导意见》修复后的土地作为农用地的,在取得政府授权后由县级自然资源部门会同有关部门以协议形式确定修复主体,签订相关承包经营权合同,从事种植业、林业、畜牧业或者渔业生产。土地修复为耕地的,承包经营权应按长久不变的原则确定30年承包期。

(1)尚处于起步阶段,行业空间较大,地域修复需求不同。自2019年1月1日起《土壤污染防治法》正式实施起,行业进入有法可依的阶段。我国土壤修复行业尚处于起步阶段。在环保产业细致划分领域也处于朝阳行业,目前行业产值尚不足环保产业总产值的2%,这一指标在发达国家已达30%以上,而根据调查我国土壤污染率约为48%,与美国(50%)等发达国家污染率相当,据此推算到2024年我国土壤修复市场规模将达到7万亿元,其中,农用地修复潜在市场5.9万亿,场地修复、矿山修复加起来约1万亿,市场潜力巨大。另外,根据《全国土壤污染状况调查公告》显示,我国江苏、浙江、上海、黑龙江、深圳、广东等工业基地区域工业场地、建筑场地、农业耕地土壤污染问题较为突出;山西、甘肃、云南、广西、贵州等地尾矿、林地、草地金属超标范围较大,各地修复需求有所差异,农用地修复的需求在全国范围内均较为旺盛。

(2)鼓励“土壤修复+”模式探索,保障项目收益与权益。除实施基金制度体系、责任险试点、生态环境损害赔偿等实践外,近期国家与地方也逐渐加大对“土壤修复+”模式探索的支持力度,提高社会资本的参与意愿。从有关政策上看“土壤修复+”主要有以下几个方向,一是与土地利用相结合,通过土地指标交易或土地优先使用权以解决土壤修复缺乏资产金额来源渠道、投入不足、环境效益难以转化为经济收益等问题,同时提高再开发利用效率。如黑龙江、甘肃等地提出节余指标可根据城乡建设用地增减挂钩政策,在省域范围内流转使用;山西提出开展生态修复规模达到10公顷以上的,允许生态保护修复主体取得不超过生态修复面积10%的新增建设用地,从事符合当地产业高质量发展规划的等产业开发。二是污染土壤资源化,如广州北京等地提到修复后达标的土壤,可用于垃圾填埋时作业用土、覆盖膜压载土和填埋场飞灰层间土等资源化利用。也有一些地方实践将修复过程的产生的植被进行二次利用实现修复植物资源化等。目前生态环境部等正在探索制定有关标准规范,以提升土壤修复资源化方向的盈利性。三是与自然资源使用权相结合,包括修复土壤过程中附着的矿产、砂石、稀有金属、林木、经济作物等可以开采使用交易的自然资源,如广东,湖南,江西等地都提出矿山修复后允许社会投资主体获得修复后土地使用权、相关自然资源资产使用权或者特许经营权用于发展适宜产业。四是碳汇收入,土壤碳汇是削减碳排放、缓解全球气候平均状态随时间的变化的重要方法。如100万亩退化草原修复后年产碳汇量约15万——20万吨,年平均碳汇收入约255—300万元,价值巨大。但目前“土壤修复+”仍然处于试点示范探索阶段,商业模式、盈利模式要进一步明确。

(3)土壤修复为资本密集型行业,市场集中度较高,业务区域特征明显,国资加大布局。当前土壤修复企业主要有两类,一是多年深耕的传统玩家,如国内的建工修复、高能环境、中科鼎实、中节能大地、北京金隅红树林等,国外的日本同和、英国ERM、澳实分析等;二是对产业高质量发展前景看好的跨界玩家,如固废处理企业、水处理企业、农业企业、地产开发企业,标志性企业有永清环保、东江环保、浙农股份、美的置地、雅乐居等。CSER土壤修复平台多个方面数据显示,2021年CR10合计为51.5%,市场集中度较高,且前10名企业多为传统玩家,竞争优势较强。相关企业业务布局区域性特征明显,如高能环境在华东、华中、西南地区的收入占总收入的比重较大,建工修复业务主要布局在华北地区,而中小型企业业务则大多分布在在当地。土壤修复具有一定公益性,且市场正向环境综合治理、跨省市土壤修复转变,各地方也相继成立环保集团对相关项目进行统筹,区域的土壤修复项目资源或进一步向城市国企聚拢。同时,行业属于技术密集型和资金密集型行业,技术水平是行业内企业的主要核心竞争力,具有较高的技术门槛,而城市国企在项目的建设、运营上缺人缺技术缺经验,需要寻求与技术型公司进行深入合作。

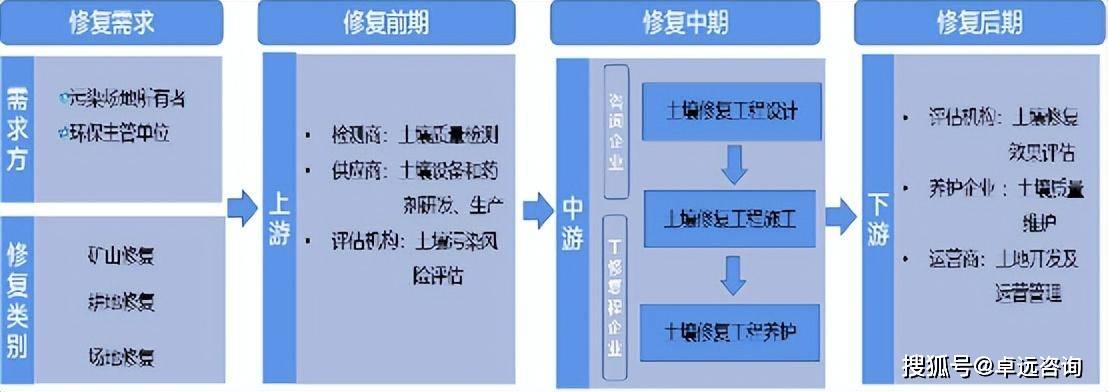

伴随2016年“土十条”发布,土壤修复市场快速升温,土壤修复的产业链也逐步进入有序化和细分化阶段。土壤修复行业上游包括相关药剂和设备的研发设计、药剂生产商、设备供应商及土壤污染监测商,为土壤修复提供设备技术上的支持,前期调查、风险评估;行业中游为一些土壤修复企业和环保咨询机构,主要负责受污染地块的中后期工程实施、完工验收以及后期的养护工作;行业下游主要提供修复后期的效果评估和质量维护。另外,2022年2月16日,国务院印发《关于开展第三次全国土壤普查的通知》开展三次全国土壤普查,修复咨询、技术支撑、调查评估、第三方检测迎来行业发展热潮。

“土壤修复+”模式对行业内的企业提出了更高的要求,行业重心将从修复工程环节向修复与开发及运营双轮驱动转变,企业将加大在土壤修复及土地开发、后续产业投资等项目上的联系与布局,选择引入专业运营企业合资合作或与关联企业一同开发。

日照市土地发展集团在峤山镇开展低质低效耕地做综合整治,将地处偏远的空心村、贫困村易地搬迁至乡镇驻地周边,在促进城乡布局优化的同时,对腾空土地进行复垦整理,整治土地15.4万亩、新增耕地2.1万亩,另外,开展生态修复和废弃矿坑治理,完成工矿废弃地整治项目5个,新增耕地900余亩。

对区域内土地进行土壤修复后,由其下属全资子公司日照国丰农业发展进行高价值经济作物产业投资。在原有整理土地、挖潜指标的基础上,通过土地流转嫁接农业板块,实施近现代农业,包括立体种植草莓大棚,开展小麦、玉米、水稻等粮食作物规模化种植以及现代温室果蔬种植产业。截至目前,已完成种植培养面积2000余亩。

远达环保与重庆地产集团有限公司(“重庆地产”)成立合资公司拓展土壤修复、矿山修复市场。远达环保出资2550万元,占比51%;重庆地产出资2450万元,占比49%。

重庆地产是重庆市属国有重点企业,主要承担全市经营性土地一级开发储备整治和重大基础设施工程建设任务、等职责,代管市土地储备中心。远达环保为中国工业烟气综合治理、催化剂制造等领域的领军企业,正向“水治理”“土壤修复”“非电市场”进军。合资双方优势互补,目前合资公司实施了重庆渝北区空港新城民兴路污染场地土壤修复治理等多个项目。

结合国家占补平衡和增减挂钩等政策,充分挖掘政策红利,本文以广东省34 一个5000亩待复垦农田进行案例模拟,对相关投入与收益情况做解构。

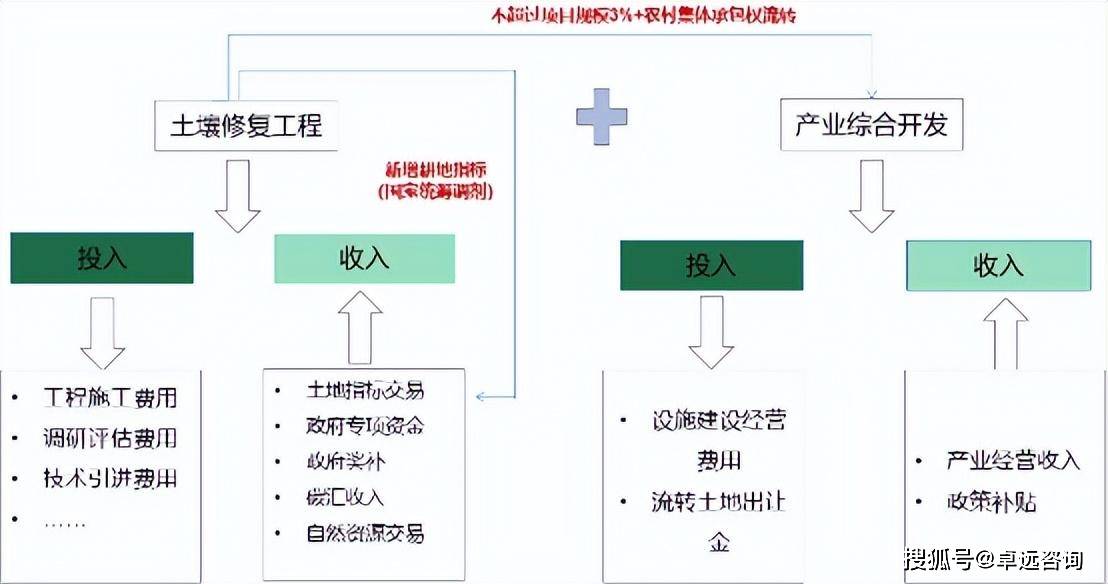

本项目采取“土壤修复工程+产业综合开发”的运营模式,工程前期投入由修复主体出资,完成修复工程后,可获得一定土地交易指标以及政府专项资金弥补部分投入资金,并通过投资后续的产业及政府配套部分流转集体用地,打造以田园休闲度假旅游、高价值农牧种植、养殖及农产品深加工为主的综合产业,以营收收回投资、获得收益,同时,也可根据项目详细情况申请部分政策补贴。假设投资回报率到8%(不含补贴及专项资金),则其具体投入与收益分解情况如下:

耕地修复投入通常在1万-5万元/亩,主要由药剂设备投入及人力资源投入组成,其中人力成本占60%左右。修复投入主要受到耕地污染程度以及最终修复需求影响,受损较严重的且修复后达到高标准农田要求的将高达10万-50万元/亩。

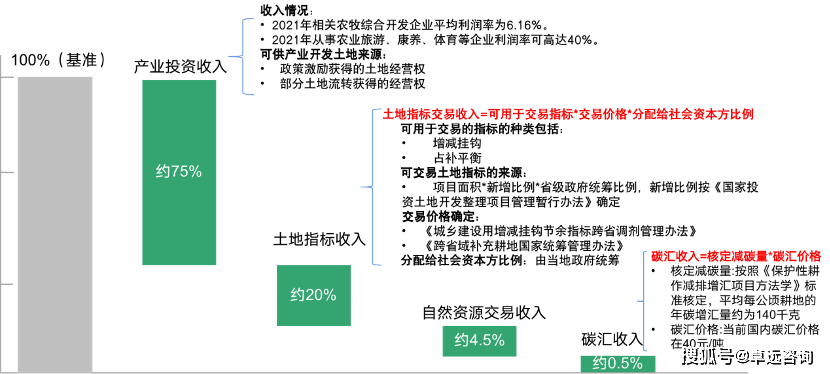

2、项目收入=土地指标交易收入+产业投资投入+修复产生的自然资源交易收入+碳汇收入

通过计算,我们得知在忽略政府补贴、碳汇、自然资源收入的情况下,若要达到投资回报率8%的要求,土地指标交易收入约占20%,产业综合开发收入需要占总体收入的75%,对于修复主体产业运营能力有一定的要求较高。

3《广东省全方面推进拆旧复垦促进美丽乡村建设工作方案(试行)》:涉农市县各级每年安排不少于10%的用地指标,保障乡村振兴新增建设用地需求,优先保障农业产业园、科技园、创业园、县域助农服务综合平台和镇村助农服务中心建设用地安排,支持现代农业园区和助农服务体系建设。

4《广东省全方面推进拆旧复垦促进美丽乡村建设工作方案(试行)》:复垦指标交易价格不能低于省政府批准设立的复垦指标交易最低保护价。复垦指标收益扣除成本后,净收益按5%、5%、15%和75%的比例分配给县级财政、镇级财政、土地所有权人和土地使用权人。返回搜狐,查看更加多